住宅選びを進めつつ住宅ローンをどの金融機関で行うか考えておく必要があります。

各金融機関で金利が安い、提携会社でのお買い物が割引される、団体信用生命保険が安い…など色々なメリットが書かれていて何を重視するのがいいのか最初は分かりませんでした。

結果として何を重視してどこを選んだのかの体験談を記載します。

住宅ローン選びで重視した3つのこと

様々な情報をかき集めた結果、重視すべきことは下記の3つかと考えてます。

個人的な意見ですので参考程度に見てください。

- 金利(金利がいくつか、変動金利or固定金利)

- 団信(保障内容、どの程度金利に上乗せされるか)

- 返済方法(繰り上げ返済や固定金利への変更などで手数料がどの程度かかるか、元利均等返済/元金均等返済を選べるか)

実際上記の3つを比較して住宅ローンをする金融機関を決めました。

他にもお買物がお得になる福利など検討できることはいくつもありましたが、比較しすぎて判断できなかったため最も生活に関わる3つで判断しました。

金利

金利は最も支払額の多寡に影響します。

お金を借りるのに金利は低いのにこしたことはないでしょう。

金利の高低で最終的に払う金額は数100万円単位で変わります。

下手したら数千万円単位でも変わりえます。

計算方法は間違っていますがざっく例示します。

金利の差でこれだけ損得が出ることを分かってもらえればよいです。

ex.借入金額5000万円、金利0.5%、35年ローンの場合

25万 × 35 / 2 = 437.5万

ex.借入金額5000万円、金利1%、35年ローンの場合

50万 × 35 / 2 = 875万

金利が0.5%違うと最終的に払った金額に400万円程度の差が出ます。

繰り上げ返済など諸要因で差は縮むかもしれませんが、差はいずれにせよあります。

変動金利 or 固定金利

住宅ローンの金利を考えるならば必ずこの2つの金利についても考えることになります。

変動金利とは、一定期間で適用金利が変更される金利です。

固定金利は、金利が固定され変更されない金利です。

住宅ローンを借り始める際にいずれかの金利をメリット・デメリットを勘案して選択します。

変動金利のメリット・デメリットは下記の通りです。

メリット:その時点での最低金利で住宅ローンを借りられる。

デメリット:社会状況に応じて想定外に金利が高くなってしまうことがありえる。

固定金利のメリット・デメリットは下記の通りです。

メリット:金利が一定であるため返済計画を立てやすい。

デメリット:設定金利が変動金利と比べて高い。

変動金利・固定金利それぞれ各金融機関が金利を設定していますので、固定金利で借りる予定なのに変動金利の低さで金融機関を選ぶことはないようにしましょう。

私は変動金利の方が断然金利が低いため、変動金利にしました。

後で上がるリスクはありますが、先のことは分からないためその時に考えればいいと判断しました。

社会情勢次第では大損の可能性もあります。

ただ、最悪変動金利/固定金利は途中で変更できることが多いです。

変動金利では今後リスクがあると判断するのてあればその時に変更しましょう。

金融のプロでない人がそのように判断できるということは金利は既に折り込み済みの値になってるかもしれませんが、より一層悪い状況になる可能性もあるので自身でしっかり判断しましょう。

団信

2つ目は団信です。

団信とは、住宅ローンを借りる際に設定する保険で団体信用生命保険の略です。

住宅ローンを借りる場合、団信に加入することが大概義務付けられています。

住宅金融支援機構が全国300以上の金融機関と提携して扱うフラット35という住宅ローンであれば加入しない選択も可能ですが、基本的に加入すると考えてよいです。

団信の保障内容と掛金は提供する金融機関により異なるため、住宅ローン借入れ金融機関選定の決め手になります。

概ね下記の団信が用意されています。

見出しの団信名は私が便宜的に付けたものです。

金融機関によって名称は異なるためお気をつけください。

一般団信

死亡・所定の高度障害状態になったり、余命6か月以内と判断されたりした場合に住宅ローン金額全額保障される。

上乗せ金利が課されることもあるが、基本的には無償であることが多い。

がん50%保障団信

一般団信の保障に加えて、がんと診断された際に住宅ローン金額の50%が保障される。

上乗せ金利が課されることもあるが、基本的には無償であることが多い。

がん100%保障団信

一般団信の保障に加えて、がんと診断された際に住宅ローン金額の100%が保障される。

0.1%程度の上乗せ金利が課されるなど若干掛金が上がることが多い。

全疾病保障団信

病気・ケガにより就業不能状態になった場合に保障される。

がん、急性心筋梗塞、脳卒中…etc

0.3%程度の上乗せ金利が課されるなど掛金が上がることが多い。

ワイド団信

一般団信と同等の保障内容であることが多い。

持病や既往症がある、もしくは治療中など健康上の理由で他の団信に加入できなかった人でも、上乗せ金利を追加するなどして加入できるよう調整されている。

0.3%程度の上乗せ金利が課されるなど基本的には掛金が上がる。

がん50%保障団信を選ぶ

住宅ローンを少しでも低く抑えたかったため、私はがん50%保障団信を選択しました。

自身の病気は想像が難しいから考えづらかったのですが、近年は医療機関は入院期間を短くなるようにしています。

手厚い保障をつけてもよほどの症状にならなければ保障は受けられません。

保障を受けることになる可能性を考えた時に基本的に病気はカバーできなくてもよいかと考えました。

そのため、1番金利が低いがん50%保障団信に決めました。

祖父母・両親の既往歴があって心配なことがあるのであれば、その病気をカバーできる団信を選択してもいいかもしれません。

返済方法

最後に返済方法です。

35年のローン期間全期間を通じた返済をしたいが徐々に支払う金額は減らす、金利上昇の影響を受けないようあるタイミングで繰上げ返済し35年より短い期間で返済するなど、いくつか返済方法が考えられます。

理想とする返済方法で返済するには金融機関がその返済方法を許容している必要があります。

住宅ローン選びのために下記3つは最低限出来るのか見ておくといいと思いました。

- 元利均等返済 / 元金均等返済

- 繰上返済手数料

- 条件変更手数料

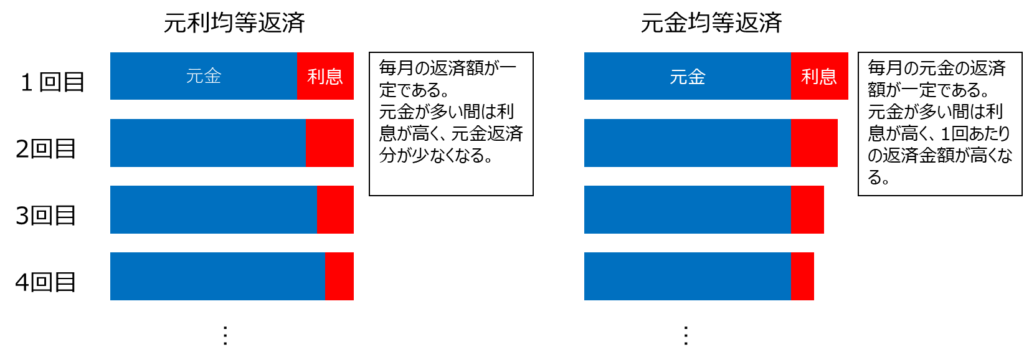

元利均等返済/元金均等返済

元利均等返済・元金均等返済を簡単に説明しておきます。

元利均等返済は、毎月返済する金額が一定となる返済方法です。

返済金額が一定で返済計画を立てやすいのがメリットです。

元金均等返済は、毎月返済する金額のうち元金の金額が一定となる返済方法です。

元金均等返済は最初のうちは毎月返済する金額が高くなりますが、初めに多く元金を返済した分返済金額総計は元利均等返済より少なくなるのがメリットです。

現時点で毎月の住宅ローン返済に余裕があれば元金均等返済がいいかもしれませんし、

余裕がなければ元利均等返済で均して返済でもいいと思います。

自身の事情で考えるのがベストです。

私は元金均等返済を選択しました。

金利が上がると元金均等返済より元利均等返済のほうが負担が若干多くなります。

初めのうちは返済が辛いですが後のために我慢できればと考えてます。

繰上返済手数料

名称の通りで、繰上返済する際の手数料です。

住宅ローンは手数料かからず繰上返済できるのがベストです。

一部繰上返済手数料・全額繰上返済手数料どちらにも手数料がかかる住宅ローンもありますし、全額繰上返済手数料のみに手数料がかかるものもあります。

金融機関によって異なります。

繰上返済できない住宅ローンも存在するので必ずチェックしましょう。

自由度の高い住宅ローンを選んだ方が後に自身を取り巻く状況が変わったとしても対応しやすいはずです。

一部繰上返済手数料は無料であることを私は確認しました。

早く返していき、少しでも利息を減らしたいと考えています。

条件変更手数料

変動金利から固定金利、もしくは固定金利から変動金利に変更する際の手数料です。

手数料はかからないものがよいでしょう。

金利上昇リスクがある分低く設定される変動金利を選択したものの、社会状況が変わり予想以上に金利が上昇することがあるかもしれません。

さらなる上昇リスクを避けるため、その時点で少し割高になる固定金利へと変更しようと考えることがありえます。

その際に手数料がかからないほうがよいため条件変更手数料は確認しておきましょう。

数十件の住宅ローンを確認しましたが、一般的に固定金利から変動金利への変更は手数料がかからないことが多いです。

ただ、変動金利から固定金利への変更はかかることが多いです。

金利が低い現在からの将来では、変動金利から固定金利への変更したほうがいいと判断する時があるかもしれません。

変動金利から固定金利への変更に手数料がかからないというのも迷った時のポイントにしていいと思います。

住宅ローンを実際に借りてみて

住宅ローンの金融機関選定は納得いきました。

結果として私は見た中で変動金利が最も低かったa◯◯ぶん銀行を選びました。

もっと良い団信にしとけばよかったなど今後思わないことを祈ります。